文/刘英

在2020年全球经济步入负增长、多国负利率阵营扩围之后,又出现了负油价。美国W T I油价史无前例的爆出负油价引发恐慌,WTI在交割日大跌305.97%至每桶-37.63美元。负油价时代该怎么办?

负油价的原因

负油价的直接原因是WTI5月期货面临交割,多方如果不平仓就要石油现货交割,而交割地库欣不仅距离远、而且库存容量管道有限。技术原因则是CME下的NYMEX刚刚修改了编程和模型,允许出现负油价。根本的原因是全球受到疫情严重冲击,世界经济步入大封锁和大衰退之中,需求断崖式下降,供需失衡,据IEA统计,4月份全球石油供给过剩2900万桶,供需的巨大差距导致油价连续暴跌。而美股震荡下跌也增加了负油价的次生灾害。

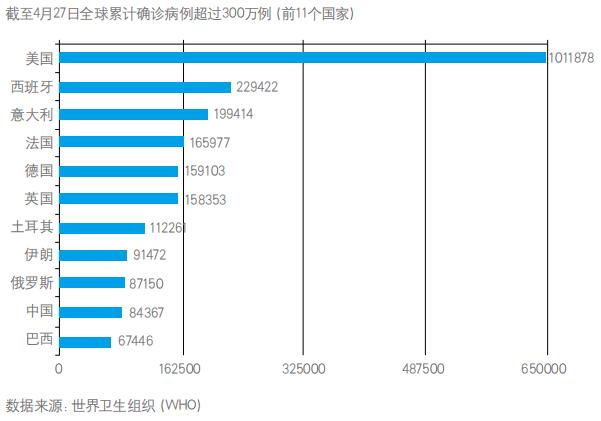

疫情在欧美亚主要经济体肆虐,在中国以外至今未能得到有效控制,截至四月底,全球累计确诊新冠肺炎病例已突破310万例,其中美国突破101万例。为阻止疫情蔓延,全球200多个国家采取了紧急行动,上百个国家封城封国锁关,甚至宣布进入战时状态。世界各国采取的“大封锁”,从供给和需求两侧给经济造成巨大冲击,导致了经济快速萎缩。今后一段时间内,如果疫情进一步在新兴经济体和发展中国家发展,世界经济将难以在短时间复苏,原油需求会继续锐减。

尽管OPEC+达成了减产协定,五六月份开始每天减产970万桶,但远远抵不上需求的减少,且供给减少有限制。而全球库存已接近极限,存储能力有限。供给减少远低于需求锐减,库存5月初就爆满,每月滚动的合约需要移仓,负油价控再所难免。继WTI在NYMEX出现负油价后,BRENT所在的ICE也允许负油价,看来负油价可能还将出现。因此,防范和对冲负油价下的金融风险,无论对个人、企业还是国家都有着迫切和重要的意义。

负油价在国际金融市场引发了连锁反应,不仅中行原油宝亏了钱,新加坡、印度等国也都有投资者爆仓。在5月期货合约交割前的最后时刻,多头为平仓而多翻空引发连锁踩踏,最终上演了一场交割前的血腥“大屠杀”,多方不仅割了肉,最后连骨头也被吃干抹净。

如何应对风险

负油价的根本原因虽然是疫情导致的供需严重失衡,但美国CME和NYMEX交易所修改编程和模型也为负价格的出现起到了推波助澜的作用,虽然一些公司状告期货交易存在内幕,美国CFTC也正在调查,但能否挽回投资者损失恐怕还要拭目以待。在负油价时代,能源市场价格波动或将更加剧烈,个人、企业和金融市场甚至国家都要对此做好准备,不仅要严控风险、对冲风险、管理风险,而且要变危为机掌握国际石油交易的定价权。

首先,投资者要严控风险。受到疫情严重冲击,负增长、负利率、负油价在今后一段时间内将可能成为常态,个人投资者在这种背景下要谨慎投资。对构建在负油价或者可能出现负价格的商品基础之上的投资产品都需要仔细甄别,不要轻易出手投资,更不要轻言抄底。巴菲特就从来不投资不熟悉的产品。投资任何标的都要穿透式看清,看清楚底层究竟是个什么东西?12年前的金融危机期间,不少人投资结构性理财产品出现巨额亏损,其原因就是所投资的金融产品的底层是美国房地产次级抵押贷款,次贷泡沫的最终破裂引发上层产品巨亏。

其次,公司机构要通过金融工具和产业链来对冲风险。期货功能在于发现价格和套期保值。套期保值实质上是以小成本来对冲大风险,而非名字上的保值。天下没有免费午餐,管理对冲风险就需要付出购买期货期权的成本。在负增长、负利率、负油价时代,市场价格也不走寻常路,石油生产、供应、需求、贸易、投资等各方需要通过期货、期权等衍生品工具来对冲风险,否则一旦价格出现剧烈波动风险将不可控,为此企业要提升娴熟掌握运用期货期权等风险对冲工具的能力。比如期权就尽量买入看跌期权或看涨期权,而尽量不要卖出期权。因为买入期权就拥有了选择权就可以行权,而卖出期权则代表风险无限。不说中航油案例,负油价就在眼前。

对公司机构来说,战略层面的风险对冲就是通过优化产业链、供应链来对冲风险,也就是要做到产业链上中下游一体化,通过垂直一体化来有效对冲风险。比如石油勘探、开采、炼化、销售企业就可以上中下游一体化,这样油价低时下游炼化企业就会盈利,而在油价高时上游勘探开采企业就会赚钱,做好一体化就能从产业链布局上做到有效对冲和防控风险,做到稳赚不赔。

中国资源禀赋属于富煤贫油少气,是油气进口第一大国,2019年进口石油超过5万吨,石油对外依存度超过70%。作为制造业第一大国,对能源的需求较多,曾经一度我们在国际市场上买什么什么就涨,进口石油人家还要特别加价,即所谓的“亚洲溢价”,每桶多加几块钱。但此次负油价显示石油已经进入供过于求的阶段,在此背景下,中国作为国际原油市场的最大买家,应该拥有对国际石油交易的定价优势。我国也应以此为契机,管控风险,完善金融供给侧结构性改革,发展金融市场,在2018年推出的原油期货基础上市基础上,加速推出原油期权产品,进一步发展天然气、成品油和液化天然气期货和期权。构建多层次能源衍生品市场,掌握油气定价权和话语权。世界原油已经迈入买方市场,为什么不能我们买方说了算?!(作者系中国人民大学重阳金融研究院研究员)

本文刊发于《新理财》政府理财总第336期

您必须 [ 登录 ] 才能发表留言!